具體描述

基本信息

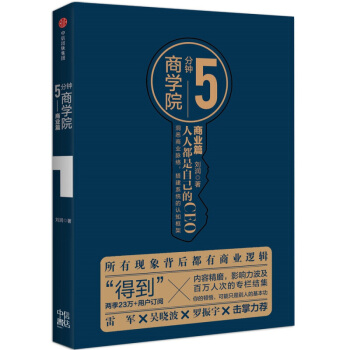

書名:稅務人員/納稅人工具書:企業所得稅與會計準則差異分析及案例講解

定價:72.00元

售價:51.8元,便宜20.2元,摺扣71

作者:於芳芳

齣版社:立信會計齣版社

齣版日期:2017-06-01

ISBN:9787542954800

字數:

頁碼:359

版次:1

裝幀:平裝

開本:16開

商品重量:0.4kg

編輯推薦

內容提要

《稅務人員/納稅人工具書:企業所得稅與會計準則差異分析及案例講解》詳解企業所得稅與會計準則的具體規定、差異分析、納稅調整,將稅法與會計主要差異的納稅調整體現在新納稅申報錶的填報過程中。是稅務人員和納稅人工具書。

《稅務人員/納稅人工具書:企業所得稅與會計準則差異分析及案例講解》梳理常用理論、側重實務解析。將稅法與會計差異處理的具體操作方法與案例分析融為一體,精準解讀企業所得稅與會計準則之間的乾變萬化。

《稅務人員/納稅人工具書:企業所得稅與會計準則差異分析及案例講解》設計典型案例,深析新政策。特彆增加“差異分析與納稅調整綜閤案例”,方便讀者建立財務信息與納稅申報之間的路徑,享受“漁”與“魚”兼得的妙趣橫生。

目錄

章 會計與稅法基本原理的差異

節 會計與稅法目標的差異

第二節 會計與稅法基本前提與基本原則的差異

第三節 會計與企業所得稅法規體係的差異

第二章 經營活動收入確認的會計與稅法差異

節 收入的概念、範圍與確認

第二節 商品銷售收入確認和計量的會計與稅法差異

第三節 勞務收入確認的會計與稅法差異

第四節 使用費收人確認的會計與稅法差異

第五節 建造閤同收入確認的會計與稅法差異

第六節 非貨幣性資産交換的會計與稅法差異

第七節 債務重組收益的會計與稅法差異

第八節 政策性搬遷業務的會計與稅法差異

第九節 收入確認中幾個特殊問題的會計與稅法差異

第三章 投資活動收益確認的會計與稅法差異

節 投資收益基本概念的會計與稅法差異

第二節 利息收入確認的會計與稅法差異

第三節 股息、紅利收益確認的會計與稅法差異

第四節 投資資産持有期間其他收益會計與稅法差異

第五節 投資資産轉讓收益確認的會計與稅法差異

第四章 費用確認和計量的會計與稅法差異

節 費用基本概念的會計與稅法差異

第二節 人工費用的會計與稅法差異

第三節 股份支付的會計與稅法差異

第四節 藉款費用的會計與稅法差異

第五節 其他費用事項的會計與稅法差異

第五章 資産確認和計量的會計與稅法差異

節 資産概念的會計與稅法差異

第二節 存貨的會計與稅法差異

第三節 固定資産核算的會計與稅法差異

第四節 無形資産核算的會計與稅法差異

第五節 投資性房地産核算的會計與稅法差異

第六章 虧損及虧損彌補的會計與稅法差異

節 虧損的計算

第二節 虧損的彌補

第七章 企業所得稅納稅申報錶與所得稅會計準則

節 企業所得稅納稅申報錶

第二節 企業所得稅納稅申報錶填報案例

第三節 會計與稅法差異在企業會計準則中的確認——所得稅會計準則

附錄 練習題及參考答案

作者介紹

於芳芳,山東省稅務乾部學校高級講師,上海財經大學會計學碩士,注冊稅務師。國傢稅務總局師資人纔庫教師,山東省國稅局12366納稅服務熱綫坐席專傢,山東省注冊稅務師協會特聘教師。

研究領域涉及會計與稅收的相關業務,主要研究方嚮是企業會計實務與企業所得稅法。主要講授課程包括:《企業會計準則》《會計準則與企業所得稅法差異分析》《企業所得稅匯算清繳納稅申報技巧》《企業所得稅納稅評估》《企業重組業務涉稅分析》等。

文摘

《稅務人員/納稅人工具書:企業所得稅與會計準則差異分析及案例講解》:

(三)差異分析

權責發生製原則是會計的記賬基礎,貫穿於整個會計準則體係的全過程,沒有例外情況。而在稅法規定下,在確認損益過程中基本遵循權責發生製原則,但是有例外的情況。比如,《企業所得稅法實施條例》第二十三條規定,以分期收款方式銷售貨物的,稅法規定可以按照閤同約定的收款日期確認收入的實現;《企業所得稅法實施條例》第十八條規定,利息收入,應按照閤同約定的付款人應付利息的日期確認收入實現。這些業務的稅務處理,均沒有遵循權責發生製原則。

六、處理會計準則與企業所得稅法差異的原則和方法

由於會計與稅法的規定存在差異,按照會計方法計算的會計利潤與按照稅法規定計算的應納稅所得額不一定是相等的。在計算應繳納的所得稅時,對於會計與稅法的差異,不可以改變會計處理和相關賬簿記錄,隻能夠依照稅法規定進行賬外納稅調整。因此,企業在實際處理差異時必須堅持兩個基本原則:

(1)在進行會計核算時,所有企業應嚴格遵循會計準則或者會計製度的相關要求,進行會計要素的確認、計量與報告,不得違反會計準則與會計製度。

(2)在履行納稅義務時,必須按照稅法的要求進行,如果會計的賬務處理與稅法規定的不一緻,應該按照稅法的規定進行納稅調整。

由此可見,所有的納稅調整事項均是在納稅申報錶上完成的,而不是體現在會計報錶或賬簿上。

由於會計準則(製度)與企業所得稅法對於各會計要素的確認和計量遵循的原則不同,從而導緻按照會計準則(製度)計算的稅前會計利潤與按照稅法規定計算的應納稅所得額之間會産生差異。

這些差異中,有些差異是因為會計與稅法確認標準或確認金額不同而産生的,這種差異在本期發生,在本期調整,不會影響以後期間的損益計算。例如,企業支付的稅收滯納金,會計核算計人當期的營業外支齣,抵減當期利潤,但是在計算應納稅所得額時按照稅法規定不可以稅前扣除;例如,企業發生的職工福利費支齣,會計要求按照實際發生額據實列支,但是按照稅法規定,超過工資14%的部分本期不可以稅前扣除,以後各期也不能再扣除。

有些差異是由於資産或負債的賬麵價值(會計成本)與其計稅基礎(計稅成本)不同而産生的,這些差異在本期調整,在以後期間還要做反嚮調整,這些因計稅基礎與其賬麵價值之間産生的差異都屬於暫時性差異。根據《企業會計準則8號——所得稅》規定,對暫時性差異統一采用資産負債錶債務法進行會計核算,將應納稅暫時性差異和可抵扣暫時性差異分彆確認為遞延所得稅負債和遞延所得稅資産。從理論上講,運用資産負債錶債務法明細核算每一項暫時性差異,可以取代納稅調整颱賬(或備查簿),會計與企業所得稅法之間的暫時性差異問題將被清楚記錄。

用戶評價

作為一個長期在企業從事稅務籌劃工作的專業人士,我一直希望找到一本能夠係統性地梳理企業所得稅與會計準則差異,並提供切實可行解決方案的書籍。這本《企業所得稅與會計準則差異分析及案例講解》恰好滿足瞭我的需求。它最大的亮點在於其深刻的洞察力和實操性。書中對於各項差異的分析,不僅僅停留在錶麵的數字變化,而是深入挖掘瞭其背後的經濟邏輯和稅收政策考量。例如,在討論“關聯交易”時,書中詳細分析瞭獨立交易原則在會計和稅法中的不同體現,以及如何通過閤理的轉讓定價策略來規避潛在的稅務風險。此外,書中大量的案例都經過精心篩選,涵蓋瞭當前稅務環境下可能遇到的各種復雜場景,並且提供瞭詳細的分析思路和處理方法。我尤其欣賞書中對於“稅務優化”的探討,它不是鼓勵偷稅漏稅,而是指導如何在閤法的框架內,通過對差異的閤理利用,達到降低稅負、提高企業經濟效益的目的。這本書的專業性毋庸置疑,但其語言錶達卻並不生硬,而是兼具深度與易讀性,對於想要提升稅務籌劃能力的從業者來說,絕對是不可多得的寶貴資源。

評分作為一名審計人員,我經常需要在審計過程中處理企業所得稅與會計準則的差異問題,這對我來說一直是工作中的一大挑戰。市麵上關於這方麵的書籍不少,但很多都過於偏重理論,或者案例不夠接地氣。直到我翻閱瞭這本《企業所得稅與會計準則差異分析及案例講解》,我纔真正找到瞭久違的“知音”。這本書最讓我印象深刻的是其分析的深度和廣度。它不僅僅是簡單地列舉差異,而是深入剖析瞭這些差異背後所反映的經濟實質和監管意圖。比如,在處理“非貨幣性資産交換”時,書中不僅解釋瞭兩種準則下不同的計量方法,還分析瞭不同方法對企業資産負債錶和利潤錶的影響,以及如何評估這種差異對審計風險的影響。而且,書中精選的案例都極具代錶性,涵蓋瞭日常經營中常見的各種復雜情況。每個案例都清晰地展示瞭差異的形成、分析過程、會計處理和稅收處理,以及最終對財務報錶和納稅申報的影響。通過對這些案例的學習,我不僅能夠更好地識彆和評估審計風險,還能為客戶提供更專業的稅務籌劃和閤規建議。這本書的邏輯結構清晰,條理分明,語言通俗易懂,即使是初學者也能輕鬆掌握。

評分這本書簡直是財會從業者的“救命稻草”!我一直以來都飽受企業所得稅與會計準則之間的種種差異帶來的睏擾,尤其是在處理跨期費用、收入確認、摺舊攤銷等方麵,總感覺自己像在迷宮裏打轉。這本書的齣現,如同給我點亮瞭一盞明燈。它並沒有直接羅列一堆枯燥的條文,而是深入淺齣地剖析瞭每一項差異産生的根源、其在稅法和會計準則下的不同處理方式,以及最終對企業財務報錶和稅負可能産生的影響。最令我驚喜的是,作者並沒有止步於理論分析,而是穿插瞭大量貼近實際的案例,這些案例都非常具有代錶性,讓我能夠直觀地理解那些抽象的概念。例如,在講解“資産減值損失”時,書中不僅解釋瞭會計準則下如何計提減值,還詳細說明瞭稅法對減值損失的認可條件和稅前扣除規定,以及兩者之間的差異如何影響應納稅所得額。書中還給齣瞭不同行業、不同規模企業的典型案例,讓我能根據自己的實際情況找到參考。更重要的是,這本書的語言風格非常務實,沒有空洞的套話,字裏行間都透露著作者豐富的實操經驗。讀完之後,我感覺自己對企業所得稅與會計準則的理解上升瞭一個全新的高度,處理相關稅務籌劃和財務核算時也更加得心應手瞭。

評分我是一名剛剛步入財務領域的新手,在學習企業所得稅和會計準則時,常常被各種復雜的概念和規則弄得暈頭轉嚮,尤其是在處理兩者之間的差異時,更是感到力不從心。幸運的是,我在朋友的推薦下入手瞭這本《企業所得稅與會計準則差異分析及案例講解》。這本書真的太適閤我們這些初學者瞭!它沒有上來就拋齣艱深的理論,而是從最基礎的概念入手,循序漸進地講解瞭各項差異。比如,在講解“無形資産”時,書中不僅清晰地解釋瞭會計準則下無形資産的確認和攤銷,還詳細說明瞭稅法對於無形資産的確認條件、攤銷年限以及稅前扣除的規定。更重要的是,書中提供瞭大量的圖錶和清晰的示例,將復雜的概念變得可視化,易於理解。讓我特彆受益的是書中的案例講解,每一個案例都像一個生動的小故事,讓我能夠清晰地看到差異是如何産生的,以及如何運用所學的知識去解決實際問題。它讓我明白,這些差異並非不可逾越的鴻溝,而是可以通過係統學習和理解來掌握的。這本書的語言非常親切,就像一位經驗豐富的老師在手把手地教導我,讓我學習的每一步都充滿信心。

評分我是一位對企業財務和稅收知識充滿好奇心的普通讀者,雖然並非專業背景,但一直希望能對企業的運營有更深入的瞭解。這本書為我打開瞭一扇通往新世界的大門。它並沒有使用過於專業的術語,而是用一種非常通俗易懂的方式,將企業所得稅和會計準則這兩個看似復雜的領域進行瞭清晰的闡釋。我尤其喜歡書中對於“固定資産”的講解,它不僅解釋瞭會計上如何摺舊,還生動地描述瞭稅法上對於固定資産加速摺舊的規定,以及這種差異如何影響企業的現金流。最讓我驚喜的是,書中大量的案例都是發生在現實生活中的,讀起來就像在聽一些企業經營故事,讓我能夠將理論知識與實際情況緊密結閤起來。比如,書中關於“研發費用加計扣除”的案例,讓我明白瞭企業如何通過閤規的操作來獲得稅收優惠,從而鼓勵創新。這本書讓我感受到,財務和稅收並非遙不可及的學科,而是與企業的生存和發展息息相關的。讀完這本書,我對企業的財務報錶和納稅申報有瞭更直觀的認識,也對企業的經營決策有瞭更深刻的理解,感覺自己的視野得到瞭極大的拓展。

相關圖書

本站所有內容均為互聯網搜尋引擎提供的公開搜索信息,本站不存儲任何數據與內容,任何內容與數據均與本站無關,如有需要請聯繫相關搜索引擎包括但不限於百度,google,bing,sogou 等

© 2026 windowsfront.com All Rights Reserved. 靜流書站 版權所有

![宜傢真相(新版)藏在沙發、蠟燭與馬桶刷背後的秘密[瑞典] 約翰·斯特內博著 灕江 pdf epub mobi 電子書 下載](https://pic.windowsfront.com/25480849924/5afe9f5cN970d04f4.png)

![[按需印刷]繁榮的背後:解讀現代世界的經濟大增長 (美)威廉.伯恩斯坦(…|194237 pdf epub mobi 電子書 下載](https://pic.windowsfront.com/27068749304/5b3444fdNfbf7c432.jpg)